ආචාර්යය රෝෂන් පෙරේරා, තෂිකලා මෙන්ඩිස් සහ ජනනි වනිගරත්න විසිනි.

මේ ලිපිය ශ්රී ලංකාවේ පුද්ගලික ආදායම් බදු ව්යුහය පිළිබඳ අවබෝධයක් ලබා දෙන ඒ සම්බන්ධයෙන් ක්රියාත්මක කල හැකි බදු ප්රතිසංස්කරණ ගැන සාකච්ඡා කෙරෙන ලිපි මාලාවක දෙවන කොටසයි.

වත්මන් ආර්ථික අර්බුදයෙන් ගොඩ ඒමට සහ වඩාත් තිරසාර ආර්ථික පරිසරයක් නිර්මාණය කිරීමට ශ්රී ලංකාවට රාජ්ය ආදායම ඉහළ නැංවීම ඉතා වැදගත් වෙනවා. හැබැයි බදු ගෙවන්න ඕන බර දරන්න පුළුවන් අය.

පුද්ගලික ආදායම් බදු (PIT) කියන්නේ ආදායම් උත්පාදනය කරන්නත් ආදායම් නැවත බෙදාහැරීම හරහා අසමානතාවය අවම කරන්නත් කියාපු මෙවලමක්. ශ්රී ලංකාව ඇතුලේ පුද්ගලික ආදායම් බදු පසුගිය කාලයේදී දළ දේශීය නිෂ්පාදිතයේ ප්රතිශතයක් විදිහට ගත්තම අඩු අගයයක්. 2000 අවුරුද්දේදී දළ දේශීය නිෂ්පාදිතයෙන් 0.9% තිබුණ පුද්ගලික ආදායම් බදු ආදායම 2022 දී දළ දේශීය නිෂ්පාදිතයෙන් 0.2% දක්වා දිගින් දිගටම පහල වැටිලා තියෙනවා. ලංකාවේ ආදායම් එකතු කිරීම අනෙකුත් අඩු ආදායම්ලාභී ආර්ථිකයන් බදුවලින් ලබන ආදායමට වඩා අඩුයි. ඒ වගේම පුද්ගලික ආදායම් බද්දෙන් ලැබෙන ආදායම සෘජු බදු ආදායමේ ප්රතිශතයක් විදිහට ගත්තොත් 2000 අවුරුද්දේදී 40% ඉඳලා 2022දී 9.3% දක්වා අඩු වෙලා තියෙනවා. කොහොම වුණත් 2000 - 2022 කාලය ඇතුලේදී ඒක පුද්ගල දළ දේශීය නිෂ්පාදිතය ඇමරිකානු ඩොලර් 869 ඉඳලා 3,474 දක්වා වැඩි වෙලා තියෙනවා.

එක් එක් රටවල්වල පුද්ගලික ආදායම් බදුවල වෙනස්කම් සලකා බලනවා නම් දියුණු ආර්ථිකයන් දළ දේශීය නිෂ්පාදිතයෙන් 9%ක් පුද්ගලික ආදායම් බදු විදිහට අය කරනවා. දියුණු වෙමින් පවතින නැගී එන ආර්ථික අය කරන්නේ දළ දේශීය නිෂ්පාදිතයෙන් 3.1% අගයයක්. මේ අගය අඩු ආදායම් ලබන ආර්ථිකවල ඊටත් වඩා අඩුයි. ඒ කියන්නේ දළ දේශීය නිෂ්පාදිතයෙන් 2.1% විතරයි විදිහට පුද්ගලික ආදායම් බදු විදිහට අය කරන්නේ. ආසියාවේ රටවල් විදිහට දකුණු කොරියාව වගේ දියුණු ආර්ථිකයන් වගේම බංග්ලාදේශය, මැලේසියාව සහ වියට්නාමය වගේ දැනට සංවර්ධනය වෙමින් පවතින ආර්ථිකයන් කෝක එක්ක බැලුවත් 2021 දී දළ දේශීය නිෂ්පාදිතයේ ප්රතිශතයක් ලෙස පුද්ගලික ආදායම් බදුවලින් රජයේ ආදායමට අඩුම දායකත්වය දෙන්නේ ශ්රී ලංකාව. (සටහන 1 බලන්න).

සටහන 1: තෝරා ගත් රටවල් කීපයක පුද්ගලික ආදායම් බදු ක්රියාත්මක වන ආකාරය

මූලාශ්රය: IMF Data Library, OECD

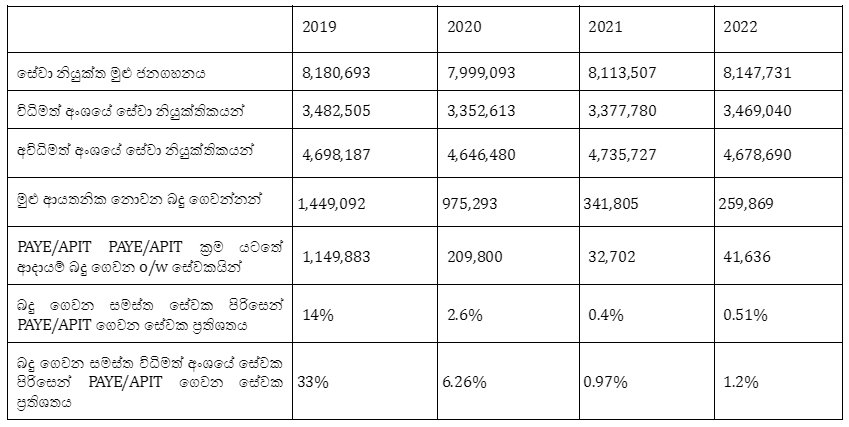

පටු බදු පදනම

ශ්රී ලංකාවේ පුද්ගලික ආදායම් බදු ආදායම පහල වැටීමට හේතු වෙලා තියෙන එක දෙයක් වෙන්නේ පටු බදු පදනම. පටු බදු පදනමක් නිසා ආදායම් උත්පාදනය සීමා වෙනවා වගේම ආදායම් එකතු කිරීම ජනගහනයෙන් කුඩා කොටසක් මත රඳා පවතිනවා. වගු අංක 1 පෙන්වන විදිහට PAYE / APIT බදු යෝජනා ක්රම යටතේ ආදායම් බදු ගෙවන පිරිස සමස්ත රැකියා නියුක්ත ජනගහනයේ ප්රතිශතයක් විදිහට ඉතා සුළු පිරිසක්. 2019 වසරේ බදු ගෙවන සේවක ප්රතිශතය 33% ක්. (PAYE/APIT යනු සේව්යයන් විසින් වේතන ගෙවීමේදී සේවකයන්ගේ සේවක ආදායමින් අය කර ගන්නා බදු වේ. 2020 අප්රේල් මාසයේ සිට PAYE බද්ද වෙනුවට APIT හඳුන්වා දෙනු ලැබුණි. PAYE බද්ද වෙනුවට APIT බද්ද පනවා PAYE බද්ද ගෙවීම අත්යවශ්ය නොවන බවට පත් කෙරිණි. කෙසේ වෙතත්, 2023 ජනවාරි මාසයේ සිට WHT, Advanced Income Tax (AIT) සහ APIT ගෙවීම් අනිවාර්ය කර ඇත.) 2020 ජනවාරි 1 වෙනිදා ඉඳලා ක්රියාත්මක කරපු PAYE බදු අහෝසි කිරීම නිසා මේ අගය 2021 දී 1% ට වඩා අඩු වුණා. 2020 අප්රේල් 1 වෙනිදා ඉඳලා ක්රියාත්මක වෙන විදිහට සේවකයන්ටම තෝරාගන්න පුලුවන් වෙන විදිහේ ස්වේච්ඡා APIT පද්ධතියක් හඳුන්වා දුන්නා. මේ වගේ වෙනස්කම් නිසා ආදායම් පහත වැටිලා විතරක් නතර වුණේ නෑ. ඊට අමතරව බදු ගෙවන්නන් ගැන සොයා බැලීමට තිබුණ අධීක්ෂණ ක්රමයේ පවා හිඩැස් ඇති වුණා. කොහොම වුණත් 2023 ජනවාරි 1 දා ඉඳලා ආයෙමත් PAYE ක්රමයට යාමක් සිද්ධ වුණා. එතනදි සේවකයන්ගේ ආදායමෙන් APIT බදු අය කර ගැනීම අඩු කිරීම සේවා යෝජකයන්ට අනිවාර්ය කරලා තියෙන්නේ.

වගුව 1: පුද්ගලික ආදායම් බදුවලට සේවක දායකත්වය

මූලාශ්රය: දේශීය ආදායම් දෙපාර්තමේන්තුවේ ශ්රම බලකා සමීක්ෂණය

ලංකා ආර්ථිකයේ අවිධිමත් අංශය විශාල වීම නිසා බදු පදනම ඉතාමත් පටුයි. මේ නිසා සහ සෘජු බදු විදිහට අය කර ගන්න පුලුවන් ප්රමාණය සීමිතයි. 2022 කරපු ශ්රම බලකා සමීක්ෂණයට අනුව, අවිධිමත් අංශයේ රැකියා කරන පිරිස මුළු සේවා නියුක්තියෙන් 58% ක් වගේ වෙනවා (වගුව 1 බලන්න). මේ කියන විධිමත් රෙගුලාසිවලට පිටින් ක්රියාත්මක වෙන අවිධිමත් ආර්ථිකයේ විශාල කොටසක් බදු පැහැර හැරීම සහ මගහැරීම කරනවා. බදු ආදායම් එකතු කිරීම වැඩිදියුණු කරන්න පුලුවන් එක් මාර්ගයක් විදිහට අපිට පුලුවන් අවිධිමත් ස්වයං රැකියා ක්රමය නවීන විධිමත් සේවක-රැකියා ක්රමයක් බවට පරිවර්තනය කරලා ඒ කොටසත් බදු ආදායමට දායක කර ගන්න.

අවිධිමත් ආර්ථික ක්රියාකාරකම් බදු ජාලයට එකතු කර ගන්නේ කොහොමද කියන එක ගැන විකල්ප දෙකක් නිර්දේශ කරන්න පුලුවන්. එකක් තමයි ලෝකේ කෙහේ ඉඳන් ගනුදෙනු කලත් හොයා ගන්න පුලුවන් විදිහේ ඔන්ලයින් ගෙවීම් පද්ධතියක් ස්ථාපිත කරන එක. එතකොට පුලුවන් ආර්ථිකයේ අතින් අත කෙරෙන මුදල් ගණුදෙනු අඩු කරලා, ඇත්තටම කොයිතරම් ගණුදෙනු සිද්ධවෙනවාද කියලා හරියට හොයලා බලන්න. දෙවනි ක්රමය තමයි බදු ගිණුම් බැංකු ගිණුම්, මෝටර් වාහන සහ ඉඩම් ලියාපදිංචිය වගේ ආදායම් මූලාශ්රවලට සම්බන්ධ කරන විශේෂ ඩිජිටල් හඳුනාගැනීමේ ක්රමයක් හඳුන්වා දෙන එක. ඒකෙන් බලධාරීන්ට පුලුවන්කම තියෙනවා ආදායම් බදු වාර්තාවල සපයලා තියෙන ආදායම් බදු ලැබීම් ගැන තියෙන තොරතුරු ආයෙ ආයෙත් පරික්ෂා කරලා බලලා ඒ තොරතුරු හරියට ලබා නොදෙන පුද්ගලයින් කවුද කියලා අඳුර ගන්න.

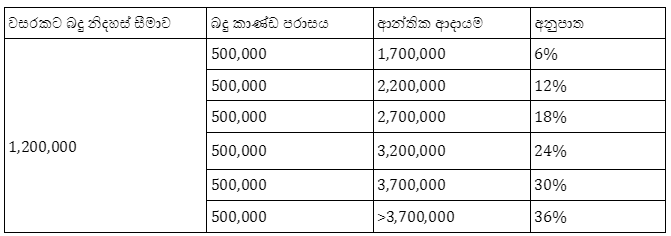

බදු නිදහස් සීමාව සහ බදු කාණ්ඩ (Tax slabs/Brackets)

දේශීය ආදායම් පනතට මෑතදී සිදු කළ සංශෝධනවලින් ආදායම් සඳහා බදු නිදහස් සීමාව වසරකට රුපියල් මිලියන 3 ඉඳලා රුපියල් මිලියන 1.2 දක්වා අඩු කළා. බදු පරාසයන් රුපියල් මිලියන 3 ඉඳලා රුපියල් මිලියන 0.5 දක්වා අඩු කළා. ඒ අනුව, සෑම අමතර රු. මිලියන 0.5 ක ආදායමක් සඳහාම බදු අනුපාතය 6% මට්ටමේ පවත්වාගෙන ඇත (වගුව 2 බලන්න).

වගුව 2: බදු සීමාව සහ බදු කාණ්ඩ

මූලාශ්රය: 2023 අංක 4 දරණ දේශීය ආදායම් දෙපාර්තමේන්තු (සංශෝධිත) පනත

දැනට බද්දෙන් නිදහස් සීමාව සලකා බලද්දි, 15% වගේ කුටුම්භ ප්රමාණයකට ආදායම් බදු අදාල වෙනවා. ඒ පිරිස අතරේ තමයි මුළු ආදායමෙන් 36% වගේ රැඳිලා තියෙන්නේ. අනුව ගත්තම ආසන්න වශයෙන් 15% වගේ අගයයක් (වගුව 2 බලන්න). එය 2019 කුටුම්භ සහ වියදම් සමීක්ෂණය මත පදනම් වී තිබේ.

සටහන 2: 2019 ජනගහනය අනුව ආදායම් බෙදීයාම

මූලාශ්රය : HIES වාර්ෂික වාර්තාව, 2019

2023 ජූලි මාසය සඳහා ජාතික දරිද්රතා රේඛාවට අනුව, මූලික අවශ්යතා සපුරාලීමට එක් පුද්ගලයෙකුට අවශ්ය අවම මාසික වියදම රු. 15,978 ක්. ඒ කියන්න්නේ හතර දෙනෙක් ඉන්න පවුලකට මුළු වියදම ආසන්න වශයෙන් රු. මසකට 65,000ක්. වගු අංක 3 පෙන්නලා තියෙන විදිහට වැටුප් 2019 මට්ටම්වලම නොවෙනස්ව පවතිනවා කියලා උපකල්පනය කලොත්, ආදායමෙන් තුනෙන් දෙකකට වඩා වැඩි ප්රමාණයක් කුටුම්භයන් විසින් වියදම් කරලා තියෙනවා (වගුව 3 බලන්න). ආදායම් බදු ඇතුළු ඕනෑම අමතර මූල්ය බරක් නිසා මිනිස්සුන්ගේ වියදම් කිරීමේ හැකියාව එන්න එන්නම අඩු වෙන්න පුළුවන්. ඒ නිසා, ආදායම් බදු සීමාවන් සැකසීමේදී ගෘහස්ථ ආදායම් සහ වියදම් රටා පිළිබඳ තොරතුරු සලකා බලන්න ඕන.

වගුව 3: මධ්යන්ය ගෘහාශ්රිත ආදායමෙන් %ක් ලෙස මධ්යන්ය ගෘහ වියදම්

මූලාශ්රය: HIES වාර්ෂික සමීක්ෂණ වාර්තාව, 2019[6]

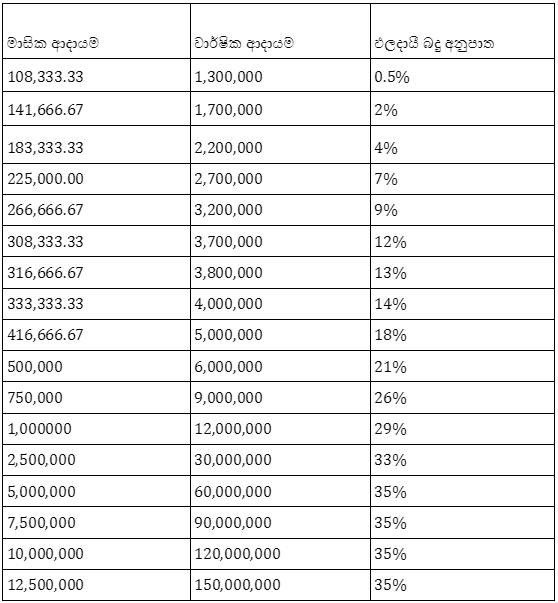

[6] Household Income and Expenditure Survey Annual Report 2019 : Department of Census and Statistics

දැන් තියෙන බදු ක්රමය ආදායම් වරහන් මත පදනම්ව වරණීය බදු අනුපාත භාවිත කළත්, මෙම වරහන් පරාසය තුළ ගෙවන ඵලදායී බදු අනුපාත විශ්ලේෂණය කිරීමෙන් පේන්නේ අනුක්රමික බදු ක්රමයට වඩා අඩු බවයි. වාර්ෂිකව රුපියල් මිලියන 1.2 ක බදු නිදහස් සීමාව පසු කරන පුද්ගලයෙකු (මාසික ආදායම රු. 100,000 ට සමාන) 1% ක ඵලදායී බදු අනුපාතයක් ගෙවන අතර, එය ඉහළම ආදායම් සීමාවට ළඟා වන තෙක් ක්රමයෙන් 12% දක්වා වැඩි වේ. එම ඉහලම ආදායම් සීමාව. මිලියන 3.7 (එය මාසික ආදායම රු. 308,333 ට සමාන වේ). මෙම ආදායමට වඩා වැඩි සියලුම ආදායම් මට්ටම් සඳහා 36% ක ඉහළම නාමික ආන්තික අනුපාතයට බදු අය කෙරේ. කෙසේ වෙතත්, යම් ආදායම් මට්ටමකින් පසුව ඵලදායී බදු අනුපාතය සම මට්ටමකට පත් වෙලා තියෙනවා (වගුව 4 බලන්න). මෙයින් ඇඟවෙන්නේ ඉහළම ආදායම් කාණ්ඩවල පුද්ගලයන් ඵලදායී ලෙස අඩු බදු ගෙවන බවයි. ආදායම් බදු වරහන් පුළුල් කිරීම බදු ක්රමයට වඩා සාධාරණත්වයක් සහ ප්රගතියක් හඳුන්වා දෙනු ඇත.

වගුව 4 : ඵලදායී බදු අනුපාත

මූලාශ්රය: කතෘ විසින් ගණනය කරන ලදි

සටහන 3: වාර්ෂික ආදායමේ ප්රතිශතයක් ලෙස පුද්ගලික ආදායම් බදු

මූලාශ්රය: කතෘ විසින් ගණනය කරන ලදි

බදු ක්රමයේ සාධාරණත්වය තවදුරටත් ප්රශ්න සහගතයි. ඒකට හේතුව ප්රාග්ධන ලාභ උපයන අයගෙන් අය කෙරෙන බදු 10% මට්ටමක තියෙද්දි තවත් සමහර අයගේ, ඒ කියන්නේ ප්රධාන ආදායමෙන් 36% පුද්ගලික ආදායම් බදු විදිහට අයවෙන අයත් ඉන්නවා.

උද්ධමනය වැඩි වෙනවත් එක්ක, මිනිස්සු නාමිකව මුදල් උපයනවා වුණාට ඇත්තටම ඒ වේතනයෙන් වියදම් කරන්න පුළුවන් හැකියාව අඩු වෙනවා. මේ ගැටළුව විසඳ ගන්න නම් උද්ධමනය පාලනය කරන්න ක්රියාමාර්ග ගන්න වෙනවා. එතකොට වැඩ කරන ජනතාව අසාධාරණ බදු අය කිරීමකට ලක් වෙන්නේ නෑ. බදු ක්රමය ඇතුලේ තාර්කිකව සහ විද්යාත්මක ක්රමයකට වැඩ කරනවා නම් බදු සීමා, බදු කාණ්ඩ සහ බදු අනුපාත නිවැරදිව තීරණය කරන්න පුලුවන්. ඒ මඟින් බදු ආදායම වැඩි කරගන්න, සාධාරණ බදු ක්රමයක් පවත්වා ගන්න පුලුවන්. ඒ වගේම තමයි යෝජිත බදු ක්රමය මඟින් වසර අවසාන වෙද්දි ඇස්තමේන්තුගත බදු ආදායම උත්පාදනය කරන්නත් ඕන.

තාවකාලික ප්රතිපත්ති සහ නිරන්තර වෙනස් කිරීම්

නිසි ආර්ථික තාර්කිකත්වයක් නොමැතිව බදු ප්රතිපත්තිය නිතර වෙනස්වීම්වලට ලක්වේ. නිදසුනක් වශයෙන්, PIT සඳහා බදු ස්ලැබ් 9 වතාවක් සංශෝධනය කර ඇති අතර බදු නිදහස් සීමාව 2000 සිට 5 වතාවක් සංශෝධනය කර ඇත. නිරන්තර සහ තාවකාලික ප්රතිපත්ති වෙනස් කිරීම් බදු පරිපාලනය සංකීර්ණ කර බදු අනුකූලතාව අඩු කරයි.

නිගමනය

IMF හි විස්තීරණ අරමුදල් පහසුකම් වැඩසටහන යටතේ ආදායම වැඩි කරගැනීමට අවශ්ය පළමු කාර්තුවේ ඉලක්ක සපුරා ගැනීමට රට අසමත් වී ඇත. එම වැඩසටහන තුළ රැඳී සිටීමට නම් රජයේ ආදායම ඉහළ නැංවීම ඉතාමත් වැදගත්. ආදායම් බදුවලින් ආදායම් එකතු කිරීම වැඩිදියුණු කිරීම, ආදායම් ඉලක්ක සපුරා ගැනීම සඳහා වැදගත් වන අතර බදු පදනම පුළුල් කිරීම සහ බදු බර දැරිය හැකි පිරිස වෙත බදු බර ඉලක්ක කිරීම සහතික කරනු ඇත.

රෝෂන් පෙරේරා Advocata ආයතනයේ ජ්යෙෂ්ඨ පර්යේෂකයෙකි. roshananne@gmail.com හරහා ඇය සම්බන්ධ කර ගත හැක. තෂිකලා මෙන්ඩිස් Advocata ආයතනයේ දත්ත විශ්ලේෂකවරියකි. thashikala@advocata.org හරහා ඇය සම්බන්ධ කර ගත හැක. ජනනි වනිගරත්න Advocata ආයතනයේ පර්යේෂණ උපදේශකවරියකි. ඇයව janani.advocata@gmail.com හරහා සම්බන්ධ කර ගත හැක.

ප්රකාශිත අදහස් කතුවරයාගේම අදහස් වන අතර ඒවායින් අවශ්යයෙන්ම Advocata ආයතනයේ හෝ ආයතනයට අනුබද්ධ කිසිවෙකුගේ අදහස් පිළිබිඹු නොවිය හැක.